Autor: Brett Scott

V roce 1716 potřeboval bankéř ke své práci především hlavní účetní knihu a husí brk. Zákazník – třeba úspěšný tesař – přišel na pobočku vyžádat si výběr nebo uložit peníze, což bankéř pečlivě zaznamenal do knihy a upravil předchozí záznam o zákazníkovi, aby banka přesně věděla, co mu slíbila a vydala.

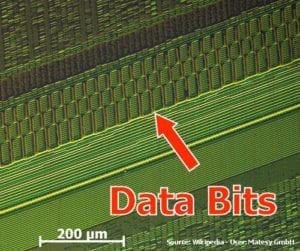

Vraťme se do světa roku 2016, kterému už nevládnou nástroje, ale stroje. Zásadní rozdíl mezi nimi lze popsat následovně: zatímco nástroj spoléhá na lidskou energii, stroj na ne-lidskou energii usměrňovanou systémem, který replikuje a zdůrazňuje činnost člověka užívajícího nástroj. Z tesaře se stala nábytkářská společnost, která využívá počítačem řízené CNC obráběcí stroje. Podobně i banka, která udržuje přehled o penězích společnosti, provozuje hučící datová centra spravující obří databáze účtů. Tyto digitální ekvivalenty starých účetních knih čerpají z fosilních paliv vyráběnou energii k zapisování a schraňování informací v podobě magnetizovaných atomů na pevných discích.

Účetní kniha anglického bankéře Edwarda Backwella ze 17. století.

Tento proces přechodu od manuálních nástrojů ke strojům nazýváme automatizací (automation), a na jeho různé formy narážíme v každodenním finančním životě. Tak například bankomaty jsou automatizovanou verzí pracovníka na přepážce banky, který musel vynaložit energii na kontrolu vašeho účtu, vydat vám hotovost a aktualizovat váš účet. Při práci s bankomatem využíváme rozhraní (interface), které nabízí jisté možnosti, ale jen uvnitř pevně nastavených pravidel toho, co nám dovolí udělat. To si ve skutečnosti žádá výdej energie z naší strany, takže i když stroj jakoby „dělá práci za nás,“ jde také o jistou formu „samoobsluhy.“

Automatizace se postupně stále více vkrádá do správy osobních financí. Nablýskané reklamy marketingových oddělení finančního odvětví vykreslují budoucí svět bezkontaktních plateb a bezhotovostní společnosti bez pobočkového bankovnictví v zářivých barvách. Směřují pozornost na problémy, které údajně nové technologie řeší, ale zároveň ji tak odvrací od temnější stránky vznikajícího automatického finančního světa. Abychom dokázali poodkrýt tajemství procesu automatizace – a jeho specializovaného pole digitalizace (digitisation) – musíme nejprve ustanovit nezbytné definice strojů, robotů a algoritmů.

Finanční stroje vs. finanční roboti

Stroje zpravidla musíme manuálně aktivovat, aby stále dokola bez ohledu na okolnosti vykonávaly jeden totožný úkon, jako třeba rychlovarná konvice, která po každém zmáčknutí tlačítka ‚On‘ ohřívá vodu. Bankomat pak je multifunkční (multi-function) stroj, který umí vykonávat několik úkonů v závislosti na tom, které tlačítko uvnitř rozhraní zmáčknu – ať už to je „vybrat třicet liber“ nebo „ukázat zůstatek.“ Neumí se však „rozhodovat“ ani samostatně reagovat. Aby se dal považovat za robota, musel by projevit alespoň základní dovednost rozhodovat se na základě vnějších informací.

Chceme-li lépe pochopit roboty finanční, nejlépe bude načrtnout základní obecné rysy robotů. Tradičně jde o systém skládající se ze čtyř částí:

- Těla: složeného z mechanických součástí.

- Inteligence: tedy algoritmické „mysli“ schopné vypočítat či analyzovat informace.

- Smyslů: čidel detekujících vnější data.

- Zdroje energie: například elektřiny.

„Obyčejný“ robot umí přijímat data z čidel a vyhodnocovat je v algoritmickém „mozku“, který následně aktivuje mechanické tělo – má-li dostatek elektrické energie. Robotem může být třeba vysavač (mechanické tělo), které dostává data z fotobuňkou vybavených čidel (smysly), a ty následně algoritmus zpracovává (inteligence), aby určil jeho pozici a následně vyslal povel tělu pohybovat se po pokoji – tedy „samostatně“ vysávat váš byt prostřednictvím vlastního „rozhodování.“

Musíme však zmínit, že mechanického „těla“ vlastně ani nemusí být potřeba. Robot může být sestrojen jednoduše jako softwarová algoritmická „inteligence“ přijímající data a vysílající příkazy dalším entitám vykonávajícím její „vůli.“ Říkejme mu algo-robot.

Podívejme se teď na model tabulkového procesoru v Excelu využívaný k odhadu spravedlivé ceny finančního nástroje, jako je třeba akcie. Člověku s perem a sešitem může procházení relevantních údajů a ruční výpočet trvat dlouhé hodiny nebo i dny. Model tabulkového procesoru však usměrňuje elektrický proud počítačovými obvody takovým způsobem, že stejný výpočet zvládne za nepatrný zlomek času. Toto je finanční stroj (financial machine) automatizující lidský výpočetní proces.

Abychom získali robotický systém, musíme přístroji umožnit přijímat srozumitelná vnější data – jako třeba údaje cenách z londýnské burzy – a dovolit mu zpracovat je svou „inteligencí“ algoritmických formulí a následně na základě těchto výpočtů (jako schopnost kupovat a prodávat zpět na burzu) učinit rozhodnutí. A voilà, právě toto je algoritmické automatizované obchodování. Tabulkový procesor se proměnil na algo-robotického obchodníka (algo trader, pozn. DP). Odtud lze algoritmické kódování dále rozvinout do „lidštějších“ forem, například vybavit robota schopností učení a „evolučním algoritmem“ schopným přizpůsobení se měnícím se okolnostem.

Algo-robotičtí správci digitálních financí

„Algo-robotické“ systémy jsou ovšem výjimečně zdatné v hromadění moci. Narozdíl od jednoduchých přístrojů, které prostřednictvím rozhraní nabízejí fixně stanovené možnosti, disponuje algo-robot – nebo série spojených algo-robotů – rozvinutější schopností různě reagovat na vícero datových proudů, a tak organizovat a koordinovat. Díky této vlastnosti si je oblíbili vyšší manažeři korporací, protože reakce a koordinace konečně tvoří hlavní náplní manažerské práce.

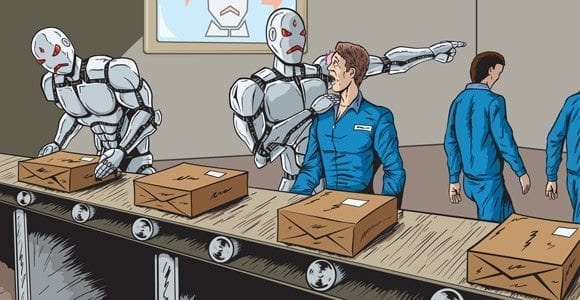

V tradiční korporátní hierarchii vlastníci ke koordinaci dělníků a strojů využívali manažery. Z toho plynuly obvyklé třenice mezi vlastníky a manažery i manažery a dělníky. Aktuálně se formující hierarchie vypadá poněkud odlišně. Vlastníci – často nesourodá skupina vzdálených držitelů akcií – vkládají rozhodování do rukou top manažerů, kteří stále častěji využívají jako „střední management“ k organizaci svěřených dělníků a obyčejnějších strojů algoritmické systémy.

A právě tady jsme svědky proměny pojetí robotického „těla.“ Namísto mechanické entity s algoritmickou „inteligencí“ by se robot mohl stát algoritmickou inteligencí koordinující „tělo“ sestávající z obyčejných zaměstnanců, kteří stále více fungují jako součástky stroje. Vezměte si třeba řidiče Amazonu, který řídí dodávku se zbožím podle pokynů dodaných algoritmem. Toto „tělo“ ani nutně nemusí být složeno z kmenových zaměstnanců společnosti, jak vidíme na příkladu řidičů Uberu na volné noze, koordinovaných pomocí algoritmů z centrály společnosti.

Takové uspořádání často není na první pohled patrné, ale algo-robotické systémy zapouštějí kořeny do každodenního výkonu finančnictví už po desetiletí, ne vždy „převzetím kontroly,“ ale častěji vytvářením smíšené struktury, kde se vzájemně doplňují manuální lidské úkony s automatickou činností stroje-robota. A tak třeba může investiční bankéř po telefonu domlouvat smlouvu o derivátech a následně ji zaknihovat do částečně automatického vnitřního systému.

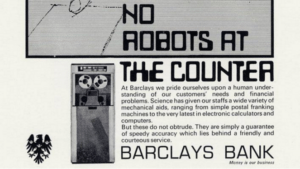

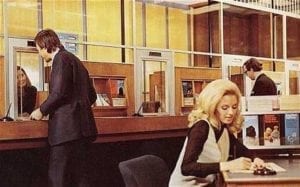

Typickým příkladem nám ale budiž kamenná pobočka banky. Můžete si sice promluvit se zaměstnanci za přepážkou banky Barclays, ti ale nezřídka jen zadávají data do centrálního systému, který jim říká, jak s vámi naložit. Tito lidé samozřejmě mají do jisté míry možnost činit kvazi-autonomní rozhodnutí – trendem se ale stává potlačování jejich rozhodování na úkor systému, s kterým pracují a nemožnost jednat mimo hranice stanovené jejich počítačem. A skutečně – mnoho zaměstnanců bank nedokáže vlastně vysvětlit, proč dospěl počítač právě k takovému závěru, a tak vlastně fungují jen jako lidská tvář tlumočící rozhodnutí přístroje. Dokonce bychom je mohli nazvat lidským rozhraním (human interface) jinak algo-robotického systému, zodpovědného jedině vrchnímu korporátnímu vedení, s kterým se ovšem obyčejný člověk nikdy nedostane příležitost setkat.

Od hybridních systémů k čistě digitální samoobsluze

Takováto „lidská rozhraní“ však ve skutečnosti bývají dosti nákladná. Lidé dýchají, a tak potřebují jídlo, nemocenskou, mateřskou či další vzdělávání. Také jsou nepříjemně hákliví na vykořisťování své osoby a projevují nepředvídatelné sklony k neposlušnosti, okrádání či chybám. Proto se manažeři postupně snaží vychýlit mocenskou rovnováhu hybridního modelu ve prospěch strojů. V jejich ideálním světě by se šéfové bank zbavili maximálního objemu lidského prvku a nahradili jej softwarovým systémem přesouvajícím binární kód po pevných discích v procesu nazývaném „digitalizace.“ Management digitalizaci – i další formy automatizace – zbožňuje, jelikož standardizace a vyšší účinnost s nimi spojené znamenají nižší náklady a tedy logicky také vyšší zisky.

Nejdál zřejmě dospěl tento vývoj v prostředí elektronických plateb, kde k přesunu peněz dochází s minimální lidskou součinností. I přes všechny debaty o nástupu digitálních platidel z poslední doby je už dnes většina peněz ve vyspělých ekonomikách digitální a přiložení vaší bezkontaktní platební karty uvádí do pohybu komplexní automatizovaný systém editingu na pevných discích, který „přesouvá“ vaše peníze z jednoho bankovního data centra do dalšího. Úvahy o budoucí „bezhotovostní společnosti“ vycházejí právě z této technologie. Do odvětví plateb pronikly i čiperné start-up společnosti jako Venmo a iZettle, které oblékly infrastrukturu digitálních plateb do přátelštějšího hávu, jakkoli ji i nadále ovládají banky a sítě společností provozujících kreditní karty.

Pro banky by mohlo dokonce být ideálem zbavit se poboček úplně a prosazovat svět „digitálního bankovnictví bez poboček,“ což v praxi znamená postupnou demontáž a delegitimizaci poboček v očích veřejnosti, současně s kampaní vytvořenou s cílem navyknout lidi na „samoobsluhu.“ Mnohé banky pobočky skutečně omezují a řada nových finančních služeb je dostupná pouze online, jako třeba digitální banky Fidor a Atom. Start-upová společnost podnikající v digitálním bankovnictví Kreditech prohlašuje, že za deset už nebudou bankovní pobočky existovat, „stejně jako nákladné, manuálně prováděné bankovní procesy.“ Sebevědomě prohlašují: „Máme za to, že automatické procesy a algoritmy představují cestu k bankovnictví vstřícnému k zákazníkům.“

Digitální bankovnictví je ale jen jedním z projevů digitalizačních tendencí – začíná se totiž prosazovat i ve specializovanějších oblastech finančnictví, jako např. správě majetku. Wealthfront například dnes pro své bohaté zákazníky nabízí automatizované investiční rady. Ve svém oficiálním dokumentu prohlašují, že sofistikované algoritmy „dokáží vyhodnotit riziko lépe než průměrný tradiční poradce.“

Digitální systémy jako Wealthfront často prohlašují, že fungováním bez prostředníka – pokládaného za lidského, pomalého, neschopného a zkorumpovaného – šetří čas i peníze. Některé start-upy takto dokonce pomocí této argumentace spřádají narativ „demokratizace finančnictví.“ Systém pro vytváření vlastních obchodních algoritmů Quantopian užívá slogan: „Vytváříme vám rovné podmínky s Wall Street.“ Robinhood si pro svůj mobilní systém obchodování s akciemi s nízkými poplatky vypůjčil jméno proslulého lidového hrdiny.

Asi lze jen stěží zpochybnit, že tyto systémy dokáží krátkodobě snížit náklady uživatelů. Start-upové prostředí se však natolik soustředí na využívání digitálních technologií k úzce zaměřenému krátkodobému vylepšení účinnosti mnoha odlišných podnikatelských prostředí, že naprosto selhává v analýze možných dlouhodobých problémů tohoto procesu. Platební start-upy například vidí svou činnost jako příspěvek k „bezhotovostní společnosti,“ módní futuristické floskule s pozitivními asociacemi hypermoderní účinnosti. Popisuje sice zánik něčeho ‚starého‘ a archaického – hotovosti – ale už se příliš nezabývá její náhradou. Chcete-li, „bezhotovostní společnost“ lze také nazvat „společností, kde každou vaši transakci musí schválit soukromý prostředník, který vidí všechny vaše úkony a může vás ze svého systému vyloučit.“ Neříká se to lehko a působí to trochu paranoidně, ale přesně to by bezhotovostní společnost přinesla.

Zrychlování „nevyhnutelného pokroku“ digitálního finančnictví

Za všeobecné přijetí tohoto vývoje zčásti může i hlubší ideologický mechanismus, o nějž se opírá, a který prostupuje i technologickými odvětvími jako celkem. V prvé řadě jde o ideu, že všeobecná automatizace je nevyhnutelná a zadruhé, že to znamená „pokrok“: krok kupředu od dnešních neúčinných a špinavých služeb. V tomto kontextu se případnému poukazování na širší problémy spojené s úzce vzato užitečným procesem automatizace dostává posměchu coby luddismu, odporu k pokroku nebo prostě marnosti.

Ani „pokrok“ samozřejmě není jednoznačně vymezený termín. Pokud jste otrlý cynik, můžete ho vykládat jako zkratku pro „stav, který organizované obchodní zájmy vnímají jako krátkodobě žádoucí“: nemusí nutně znamenat „to, co je v dlouhodobé perspektivě dobré pro společnost.“

A skutečně – ukazuje se, že mnozí lidé nereagují na „pokrok“ předpokládaným způsobem. Ve velkých supermarketech jako Tesco pořád najdeme lidi, kteří si raději stoupají do řady před člověkem obsluhovanou pokladnu, než aby se způsobně řadili před samoobslužnými automatickými pokladnami. Stejně tak nemálo lidí stále tvrdohlavě chodí na pobočky bank a ručně vypisuje platební převody nebo dokonce posílá šeky.

Snad je to proto, že pro horkokrevného člověka je na interakci s bezduchým automatem, který se jako člověk jen pokouší znít, něco hluboce znepokojivého. Díky prázdné umělosti klinicky studeného hlasu pokladního mechanismu se cítíte podivně osamělý, když s vámi s blahosklonnou povýšeností jedná stroj, za účelem osekání nákladů zakoupený jako součást korporátního hospodářského subjektu bez tváře.

Trvalou výzvou pro management tedy zůstává, jak prosazovat automatizaci a zároveň ji udržet přijatelnou pro lidi. Jednou z nejrozšířenějších metod je vytváření „lidem podobnějších“ rozhraní, a tak se Londýn stal centrem firem zaměřených na design s cílem vylepšit zážitek uživatele (user experience, UX). Jde o přirozeného společníka procesu digitalizace, který spojuje vše od etnografických rešerší až po behaviorální psychologii při pokusu vytvořit vřele a přívětivě působící bankovní rozhraní.

Odvrácená tvář digitálního finančnictví

Neodmyslitelnou technikou pak samozřejmě je marketing, protože často bývá potřeba lidi nejprve „naučit,“ že něco vlastně chtějí. V případě bezkontaktních plateb v londýnském metru vytvořili londýnský starosta, Barclaycard, Visa a Evening Standard podivnou koalici na podporu Penny for London, chatrně kamuflované nastrčené entity, která se snažila přesvědčit lidi, aby místo směšně zastaralých karet Oyster přešli na bezkontaktní platební systém provozovaný společností Barclaycard. K podpoře automatizovaného finančnictví byly využity i sportovní hvězdy jako Jessica Ennis-Hillová a Dan Carter. Všude se vyrojily slogany ohlašující že „bezkontaktnost dorazila“ – jako by na ni snad lidé dlouho napjatě čekali. Toto sotva patrné poselství při troše pátrání najdeme na každém finančním billboardu ve městě.

Při vytváření náležitě kritické perspektivy na technologii je velice důležité uvědomit si, že s každou novou inovací přichází i nový možný kompromis. Obyčejný šéf pobočky se sice musí řídit centralizovaným systémem své banky, také se ale od některých pravidel může drobně odchýlit nebo prožívat empatii, která striktně ekonomicky „racionální“ perspektivu koriguje. Představte si, že takového člověka nahradí online dotazníkem – digitálním ekvivalentem Orwellova newspeaku, který usměrňuje vaše jemně specifické konkrétní požadavky do obecných a standardizovaných kategorií. Máte-li problém D, systém nabízející pouze řešení problémů A, B nebo C vám připadne ze své podstaty bezcitný. Propracovaný systém uživatelských stížností sice může navodit iluzi zodpovědnosti, nastaven byl však tak, aby bez výjimky upřednostnil zájmy společnosti, nikoliv uživatele.

A skutečně: když budete sledovat lidi pracující s automatickými samoobslužnými systémy, často zaujímají postoj podřízené poslušnosti. Jakkoliv „nápomocným“ se systém může zdát, zřetelně umožňuje jen úzce vymezené chování. Nechováte-li se do puntíku správně, přes digitálního strážce neprojdete. Ten se navíc na rozdíl od svého protějšku z masa a kostí nedokáže a ani nechce vcítit nebo něco plánovat – jednoduše píše ‚Chyba‘.

Pro vyšší management to však představuje dokonalý nárazník z hlediska zodpovědnosti i nákladů. Zodpovědnost i energii vyžadovanou k řešení problémů totiž vynakládají uživatelé samotní. Případný ušlý zisk od nespokojených zákazníků bohatě vynahradí s automatizací spojené úspory. Přichází svět regulovaný algoritmy, plný neviditelného a anonymního násilí systémů, které necítí s lidským uživatelem ani kapku empatie – základna pro dokonalou masivní byrokracii.

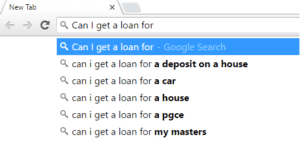

V zamýšleném budoucím světě digitálního bankovnictví tedy odhalujeme znepokojivou absenci zodpovědnosti a nesmírnou míru odcizení uživatele. Vaše žádost o půjčku byla zamítnuta, ale nikdo vám nevysvětlí, jaké skryté výpočty k tomuto rozhodnutí vedly. Pro vedení banky nejste o mnoho víc než abstraktní datová entita představovaná strojově čitelným binárním kódem.

Kde tedy je finanční umělá inteligence?

Banky pochopitelně nestojí o to, abyste se tak cítili. V nepřítomnosti zaměstnanců budou muset k vytvoření zdání jakési na míru ušité služby využít vašich dat. Prodají vám historii vašich transakcí v systému coby přízračnou karikaturu vaší osoby, prohnanou filtrem hodnocení spokojenosti uživatele. A právě tady narážíme na zrod nových forem finanční umělé inteligence.

Vraťme se na moment k dřívějšímu, poněkud nejasnému, rozlišení na stroje a roboty: roboti jsou v zásadě stroje přijímající prostřednictvím senzorů data, která následně zpracovávají v algoritmickém „mozku“ za účelem reakce nebo „dosažení rozhodnutí.“ Podobně nejasná linie odděluje i roboty a umělou inteligenci. Ve své nejskromnější podobě je umělá inteligence (artificial intelligence, AI) v podstatě jen termín pro jakékoliv roboty prováděné výpočty. Skutečného uplatnění ale dosahuje až u robotů se schopností adaptovat a učit se, která jim umožňuje projevovat tvořivost a nečekané chování. Namísto pouhých reakcí na lidské akce nebo vnější podněty začínají systémy předvídat, nabízet řešení a konat i bez ptaní.

Zkuste si představit, že třeba přijdete k bankomatu vybavenému technologií na rozeznávání osob a ten vám přednese několik návrhů. Všímáte si, jak se mění mocenská dynamika vašeho vztahu? U normálního bankomatu zůstáváte aktivním činitelem, který prostřednictvím rozhraní zařízení sám aktivuje. V tomto novém alternativním scénáři se však stáváte pasivním objektem, který přístroj aktivuje i bez vědomého konání. Ten se „ujímá iniciativy“ a určuje směr další interakce. Teprve v momentě, kdy začneme pociťovat přítomnost této mocenské dynamiky, skutečně vnímáme blížící se UI. Čím blíže skutečné UI, tím relativně pasivnější se cítíte v porovnání s robotem (pasivitu dokonale zachycuje třeba toto video).

Vezměme si třeba našemu chování na webu přizpůsobené reklamy od Googlu. Neusilujeme o to, aby se objevily na obrazovce, ale pořád to ještě jsou naše akce, které aktivují systém, a ten nám směřuje určité specifické informace. To už připomíná UI více. Do světa financí by podobný vývoj mohl proniknout nesčetnými způsoby, od automatizovaných obchodních algoritmů po husí kůži nahánějící formuláře zdravotního pojištění, kde se ceny mění v závislosti na vašich mobilních platbách. „Koukám, že sis dneska koupil dvě čokolády, Brette. Budu ti muset zvednout pojistné.“

Nemusí jít ale jen o prostý stroj. Podobně jako může být robotický systém ve skutečnosti vytvořen algoritmickou „inteligencí“ koordinující z lidí složené „tělo“ – jako řidiči Uberu vykonávající pokyny neviditelného algo-šéfa – tak ani tělo UI nemusí být z jediného kusu, ale fragmentované, decentralizované a obtížně vnímatelné. Může se jednat o síť spolupracujících algo-robotických systémů řídících konání lidí, kteří si ani neuvědomují, že systém aktivují. Neexistuje sice žádný centrální řídicí uzel, ale lidé jako celek mohou upadnout do závislosti na systému, posunováni po šachovnici pro ně neviditelnými silami a manipulováni pomocí jimi samotnými poskytnutých informací. UI se může stát duchem v kolektivním stroji, manipulativní „neviditelnou rukou“ technologicky zprostředkovaného trhu.

Panika není na místě – stejně tak ale ani bohorovnost

Při úvahách nad budoucností digitálního finančnictví není automaticky hlavním kritériem úzce vymezená užitečnost pro jednotlivce. Jistě, když člověk pospíchá, bezkontaktní karta přijde vhod a UI nabídka pojištění se může ukázat jako velice výhodná – měli bychom se však spíše ptát, zda skutečně přinášejí „demokratizaci,“ nebo spíš lidi kolektivně spoutávají digitální infrastrukturou, která stále silněji podkopává osobní autonomii a nahrazuje ji rigidní byrokracií počítačového kódu.

Člověk ale může snadno sklouznout ke katastrofickým scénářům, protože i když platby, obchodování i kontakt s bankovními zákazníky skutečně stále více podléhají automatizaci, finančnictví jako takové jí nemusí být úplně snadno přístupné. Rozhodnutí o poskytnutí velkých úvěrů, rozsáhlé vícefázové smlouvy o financování projektů, exotické deriváty ani další nelikvidní finanční produkty nelze snadno standardizovat, jelikož podrobné podmínky a všechny případné eventuality musí řešit týmy právníků a vyjednavačů. Finančnictví je starobylé, politice podobné umění využívání budoucnosti se týkajících smluv k ovlivnění současných akcí – a vyjednavači se nedají snadno nahradit algoritmy.

Navíc pokusy přijít s pokročilejšími a intuitivnějšími automatickými systémy často selhávají. Algoritmy sémantické analýzy – určené ke čtení textu – se nedokáží vypořádat s ironií, sarkasmem a významovou mnohoznačností jazyka. Mohou dokonce vytvořit takovou zpětnou vazby, která popírá jejich původní účel, jako když se lidé naučí ovlivňovat algoritmus vytvořený k hodnocení úvěruschopnosti. Vysokofrekvenční obchodování (High frequency trading, HFT) se hroutí pod vahou vlastních excesů a ztrácí na výnosnosti. A pak také nesmíme zapomínat na negativní reakce zákazníků: Metro Bank, která se v roce 2010 stala první novou „high street“ (na hlavní nákupní ulici/třídě, pozn. DP) bankou v Británii za 150 let, zažívá růst právě díky svému otevřeně projevovanému důrazu na bankovní pobočky zaměřené na péči o zákazníka.

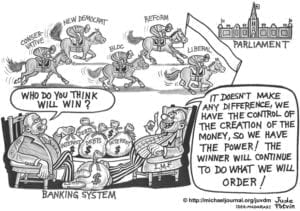

Přesto by bylo pošetilé ignorovat obecný vývoj korporací k maximální automatizaci a lidé by si měli uvědomit jak logické důsledky, tak zájmy, které celý proces pohánějí. Rozhodně se nejedná o neutrální ‚nevyhnutelný‘ vývoj. Jde o výsledek iniciativy konkrétních činitelů. Podívejme se třeba na představenstvo Penny for London – onoho altruistického charitativního počinu, který představuje bezkontaktní platby jako skvělý způsob pomoci lidem v nouzi. Najdeme zde magnáta zbohatlého z investičních fondů Stanleyho Finka a dříve byl členem i někdejší CEO (generální ředitel, pozn. DP) banky Barclays Bob Diamond.

Už jsme tam? Zrychleme! (Accelerate!)

Jak se k celé věci tedy postavit? Jednou možností je odhodit veškerou opatrnost do větru a plně přijmout technologii. Akceleracionistická frakce intelektuální levice vítá automatizaci a staví se proti sentimentálnímu volání po menších a lidštějších systémech. Jde o dosti abstraktní pozici, která vychází z přesvědčení, že automatizace vytvoří příhodné podmínky pro svržení kapitalismu. V jistých bodech se protíná s kultem singularity, oblíbeným mezi zvěstovateli technologického pokroku a transhumanisty.

Ideologická mnohoznačnost je zřejmě nejlépe patrná na nově vznikajícím poli blockchain technologií (a kryptoměn, pozn. DP). Díky těmto technologiím mohou cizí lidé vzájemně svobodně spolupracovat nebo navazovat jiné interakce bez zapojení lidských prostředníků. Blockchainové systémy se dají použít k vydání podílů, uzavírání pojistných smluv nebo zakládání digitálních kooperativ, základem systému je však krajní podoba automatizace, která už fakticky dosahuje autonomie. A skutečně – konečným cílem projektů jako Ethereum, decentralizované platformy pro transakce „bez dozoru“, je nahrazení lidských systémů institucionálního dozoru – jako právní a politické systémy, o něž se historicky opírají veškeré smluvní a tržní systémy – automatizovanými mechanismy, oproštěnými od lidských ctižádostí tradičních vládců takovýchto systémů („politici“, „regulátoři“, „bankéři“). Libertariáni usilují o vytvoření automatizovaného „Techno-Leviathana“, který by nahradil současné lidské suverény, otazník se však vznáší nad tím, zda tyto automatizované systémy skutečně nabízejí „demokratičtější“ infrastrukturu pro interakce.

Trochu víc při zemi se drží lidé, kteří chtějí vnést do stávající digitální infrastruktury větší míru kreativní interakce. Vezměte si třeba Open Bank Project, který chce otevřením bankovních API docílit možnosti zákaznických úprav digitalizovaných bankovních procesů třetí stranou – podobně jako si mohou nezávislí vývojáři vytvořit pomocí dat z API Twitteru vytvářet nové twitterové aplikace.

A konečně jsou tu lidé, kteří se upřímně snaží využít digitální technologii k překonání běžného ekonomického myšlení velkých, na krátkodobý zisk zaměřených finančních monster a pomocí digitálních start-upů s nižšími náklady propagují peer-to-peer finančnictví, alternativní/lokální měny, crowdfundingové platformy a nepeněžní platformy pro sdílení.

Scéna je tedy připravena a jisté je jedno: bude-li bankovnictví budoucnosti digitální, měli by jej utvářet lidé, kteří znají hodnotu zásad open source filozofie – jinak bychom se mohli probudit ve světě stále odcizenějších, výlučnějších a nikomu nezodpovědných finančních sledovacích států (surveillance state) ovládajících stále více pasivnější uživatele.

Úvaha Bretta Scotta The dark side of digital finance: On financial machines, financial robots & financial AI vyšla na blogu Suitpossum 27. března 2016.

Brett Scott je autorem knihy The Heretic’s Guide to Global Finance: Hacking the Future of Money, Pluto Press 2013.

***

*** ***

*** 21. listopadu 1941 se v newyorském Brooklynu v rodině

21. listopadu 1941 se v newyorském Brooklynu v rodině

Článek je zřejmě napsán někým s humanitním vzděláním- viz neúměrný důraz na interpretaci pravidel strojem. Úředník přece dělá totéž a výsledek se neliší. Podstatné jsou algoritmy a co dělají, co je realizuje je vedlejší. Zcela zásadní je výsledek- technický pokrok umožňuje jen snadnější a okamžitou realizaci zotročujících příkazů bankéře či finančníků.